Когато се спука балонът: хората ще изгубят 50% от активите си

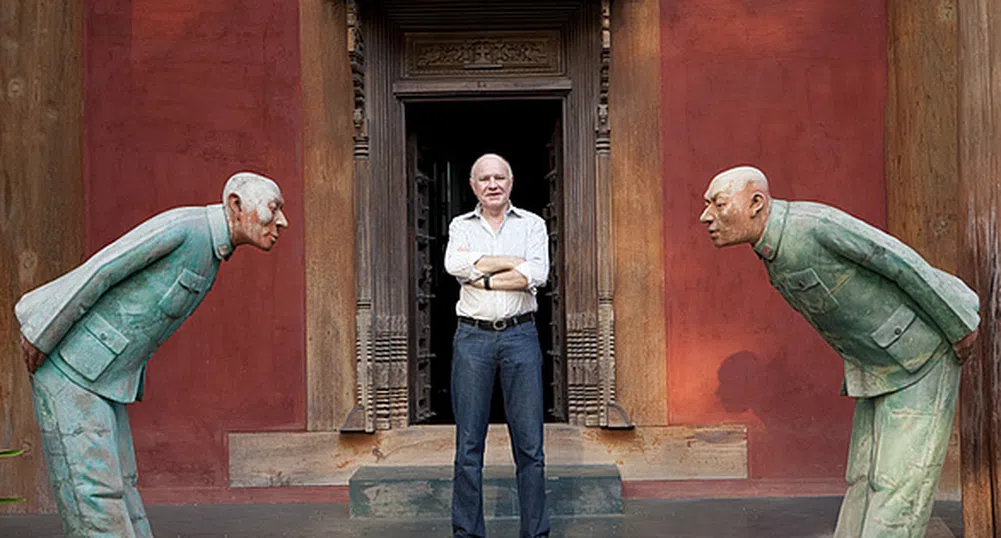

Известният с „мечите“ си нагласи инвеститор Марк Фабер смята, че на щатските пазари в момента има гигатски балон и когато дойде денят на равносметката, инвеститорите вероятно ще изгубят половината си пари.

“Има балон във всичко. Нищо, като цена на активи, не е много ниско,” заяви Фабер по време на интервю за CNBC.

Неговите мрачни прогнози не би трябвало да са изненада за никого, който следи изявите на вечно „мечи“ настроеният Фабер през годините. Въпреки това, фактът, че последното му предупрежение идва на фона на историчеки ръст на пазара, който изведе индексите до нови върхове, придава елемент на спешност на мрачните му възгледи .

“В момента сме някъде между 1999 и 2000,” казва Фабер, визирайки технологичния балон и последвалия срив.

“Един ден този балон ще се спука,” твърди Фабер. Когато това се случи, хората ще изгубят 50% от активите си.

Опасенията около завишениете цени на активите в САЩ нарастват предвид факта, че S&P 500 и Dow Jones отчитат двуцуфрен ръст от ноември - на фона на надеждите, че президентството на Доналд Тръмп ще донесе един по-добър бизнесклимат.

“Не съм несъгласен с това, че Тръмп влияе добре на пазарите и икономиката, но някои от неговите изявления и действия не са благоприятни за САЩ,” казва Фабер.

Еуфорията, която обхвана пазарите след изборите през ноември, отслабва, на фона на факта, че Тръм не успява да изпълни много от предизобрните си обещания. Въпреки това, повечето анализатори все още вярват, че бичият пазар остава в сила.

Не и Фабер. Той смята, че потреблението е относително слабо за този етап на икономическо възстановяване и прогнозира, че с нарастване на цените на финансовите активи заплатите се свиват, а щатската икономика ще отслабва все повече.

Няма нещо, което би накарало Фабер да е оптимист по отношение на щатския пазар. Според него ще дойде време, когато акциите на технологични гиганти, като Tesla Inc., Amazon.com Inc., Netflix Inc., ще поевтинеят с по 10% само за ден. Всичките три компании се представят по-добре от пазара, помагайки на технологочния индекс Nasdaq Composite да нарасне с близо 20% в последните шест месеца.

Един от първите предупредителни сигнали за промяна на пазара ще бъде, когато волатилността нарасне. Дори и липсата на волатилност обаче успява да озадачи живеещият в Швейцария инвеститор.

“Не разбирам защо волатилността е толкова ниска, но когато акциите поскъпват, заедно с пивишаване на волатилността, това ще е знак, че нещо се променя,”казва той.

Индексът на волатилността VIX, който измерва очаквнаията на инвеститорите по отношение на волатилността за идните 30 дни, е на доста ниското средно месечно ниво от 10.89 през май. Това е и най-ниското му ниво от ноември 2006 г., според Dow Jones Data Group.

В същото време Фабер харесва щатските държавни ценни книжа, предвид факта, че те гарантират“определена доходност” и особено предвид факта, че лихвените проценти в Япония и в по-голяма част от Европа са близки до нулата.

Държавните ценни книжа са единственият щатски актив, който избягва неговото презрение, макар че според някои там също има балон. Фабер предпочита европейските активи и златото, а 90% от неговите инвестиции в акции и облигации са на развиващите се пазари.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)