Време ли е за действие, когато пазарите са толкова горещи?

Традиционният благоприятен старт на финансовите пазари през 2023 г., дължащ се на притока на нови инвеститори, които обикновено съпътстват новата година, беше сериозно ускорен от данните, увеличаващи вероятността за меко кацане на американската икономика.

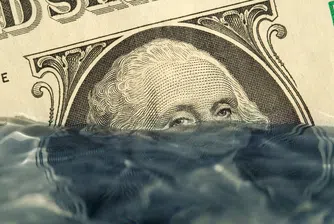

Общото покачване на цените е толкова бързо и голямо както за акциите, така и за облигациите, че изправя инвеститорите, които все още не са вложили изцяло парите си, пред доста важна дилема , пише Мохамед А. Ел-Ериан за Bloomberg News. Това, което ще трябва да направят, е тясно свързано с техните икономически възгледи, отбелязва анализаторът.

Повечето от последните макроикономически данни бяха по-добри от консенсусните прогнози, припомня той. Комбинация от намаляващи инфлационни показатели и по-малко тревожни данни за икономическия растеж наклони баланса на рисковете малко повече към меко кацане и далеч от твърдото, характеризиращо се с рецесия или стагнация.

Борсовите индекси приключиха първия месец на годината с обещаващ стартФокусираният върху технологиите Nasdaq Composite нарасна с 11% през януари, регистрирайки най-добрия си годишен старт от януари 2001 г., когато се повиши с 12%

Това е музика за ушите на пазарите, защото дава възможност за взаимно подкрепящо се ценово рали на акциите и облигациите, пише още Ел-Ериан, който отчита и надеждите на инвеститорите, че Фед няма да трябва да повишава лихвените проценти много по-високо, ако изобщо го направи, нито ще се наложи да ги поддържа непроменени за остатъка от 2023 г.

Само месец след началото на годината, индексът S&P 500 е нагоре с почти 9%. Европейските пазари се справиха още по-добре, като основните индекси се повишиха с 11% до 14%, както и развиващите се пазари, които спечелиха приблизително 10%.

По-волатилните активи също се покачиха, като технологичният индекс Nasdaq Composite нарасна с повече от 16%, а Bitcoin спечели повече от 44%.

Това рали изправя тези, които не са инвестирали изцяло активите си, пред деликатен избор: Трябва ли да скочат в това движение, което вече е изпълнило доста пазарни прогнози на анализаторите за годината като цяло, или да изчакат по-атрактивни входни точки?

Голяма част от отговора зависи от техните икономически възгледи, посочва анализаторът.

Инвеститорите със свободни средства биха били склонни да се присъединят към бумтящото рали, ако очакват икономическият растеж и стабилната трудова заетост да се задържат, а инфлацията да спадне солидно и последователно към целта на Фед от 2% – т.е. екстраполиране на благоприятните данни за последните няколко месеца.

Това е залог, че тази макроикономическа конфигурация ще убеди Фед да спре увеличението на лихвените проценти сега, или най-много след още едно увеличение и след това да намали лихвените нива през втората половина на годината.

По този начин те ще неглижират индикаторите, които биха благоприятствали алтернативата – тази да изчакат по-добър момент за вход.

Такива индикатори включват все още тревожните прогнозни икономически данни, включително спадащите PMI индекси и съобщенията за съкращения, както и последователните насоки отстрана на Фед за посоката на паричната им политика.

„Струва ми се, че икономическите перспективи може да не са толкова плавни, колкото пазарите сега очакват“, посочва Ел-Ериан. „Подозирам, че низходящият път на инфлацията ще забуксува на около 4% по-късно тази година и независимо, че броят на свободните работни места изпреварва безработните с 1,9 пъти, има риск пазара на труда да бъде подложен на известен натиск от широко разпространените съкращения.“

Анализаторът добавя, че не е достатъчно тези, които си задават въпроса дали да инвестират свободните си средства, да вземат решение как да действат, осланяйки се само на очакванията си за икономиката.

„В днешния несигурен свят те трябва да обмислят един аспект от личните си предпочитания към риск, който някои често пренебрегват: Ако в крайна сметка вземат едното решение и направят грешка, коя от двете ще им бъде най-лесно да понесат“, коментира Ел-Ериан.

Добрата новина за тези, в чиито портфейли има определен дял кеш, е че все пак частта от парите им, която вече е инвестирана, се е справила изключително добре през тази година. По-трудната част е да решат какво да правят с него предвид променените пазарни оценки. В крайна сметка решението ще се сведе до тяхната оценка за щетите, които ще понесат при евентуална грешка.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)