Акциите на Ferrari пласирани в горния край на ценовия диапазон

Италианският производител на суперавтомобили Ferrari набра вчера 893 милиона долара в проведеното си в САЩ първично публично предлагане.

Вижте още: IPO-то на Ferrari ще направи този човек милиардер

Компанията пласира 9% от акциите си, или 17.18 милиона броя, при цена от 52 долара всяка, което е в горния край на предварително обявения ценови диапазон от 48 до 52 долара за акция. Така пазарната оценка на компанията е около 12 милиарда долара.

Акциите ще стартират търговията си днес на Нюйоркската фондова борса под символа RACE.

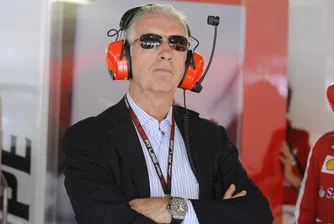

Изпълнителният директор на Fiat Chrysler - компанията майка на Ferrari, Серджо Маркионе, ще даде начало на старта на борсовата търговия днес по традиция.

Компанията Fiat Chrysler ще набере над 4 милиарда долара от това, че ще направи луксозното си подразделение публична компанията, според изчисления на специалисти.

От Fiat Chrysler планират да пласират останалите 80% в компанията на свои акционери в началото на следващата година. Пиеро Ферари ще запази дела си от 10%.

Мениджъри на първичното публично предлагане бяха UBS Group AG и Merrill Lynch.

Приходите от първичното публично предлагане и продажбата на останалия дял в компанията са критични за плановете на Fiat да финансира инвестиционната си програма в размер на 48 милиарда евро за разширяване на бизнеса на марките си Jeep, Alfa Romeo и Maserati.

Плановете на Маркионе са да повиши продажбите на Fiat и подмарките му с 50%, до 7 милиона автомобила до 2018 година.

Акциите на Fiat Chrysler се повишиха с над 60% от 28 октомври на миналата година, когато от компанията за пръв път обявиха намеренията си да отделят луксозната марка в отделна публична компания. За сравнение, акциите на General Motors Co. се повишиха със 7% за същия период, а тези на Volkswagen AG загубиха 30% от стойността си.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)