Ал. Николов: Перспективата пред SOFIX не е оптимистична

Регионалните пазари от Източна Европа се представиха смесено през ноември, каквото е поведението им и от началото на годината. Сред отличилите се в положителна посока са Русия, Украйна, Турция, Полша, докато БФБ-София е сред най-зле представящият се пазар. Това обобщение е на Александър Николов, портфейлен мениджър в Карол Капитал Мениджмънт, в редовния си месечен коментар за състоянието на световните и регионални пазари.

„Руският индекс MICEX, след като се държа много добре по време на неблагоприятните за глобалните пазари месеци юли и август, през октомври изостана със сравнително скромно поскъпване (спрямо другите пазари), то сега наблюдаваме изключително силно представяне на руския пазар както през ноември, така и през първите дни на декември", посочи Александър Николов.

Графика на MICEX

Той добави, че индексът успя твърдо и трайно да премине над върха си от април, който действаше като ниво на подкрепа през ноемврийската корекция. Подобно състояние на графиката дава и основание на експерта да смята, че поне засега перспективите пред пазара изглеждат много благоприятни. Александър Николов допълни още, че руският фондов пазар е с близо 20% доходност за 2010 г.

„Силното представяне на пазара в Украйна продължава, който е вече с над 46% ръст от началото на годината до края на ноември", каза Николов. „Турция е също един от силните пазари с 23% доходност за първите 11 месеца на годината".

Според портфолио мениджъра картината на балканските пазари е по-различна от състоянието на цитираните вече три регионални пазари.

„Сред тях в най-благоприятна позиция продължава да бъде румънският фондов пазар. На графиката на BET се вижда, че румънският пазар на практика не участва в поскъпването, което наблюдаваме на глобалните пазари от септември досега, но за разлика от някои други пазари не е и подложен на някакъв по-сериозен низходящ натиск", анализира Николов. „От няколко месеца повтаряме вече, че търговията там протича в много тесен диапазон между 5 000 и 5 300 пункта. Трябва да видим пробив на някое от тези две нива, което ще ни даде и посоката на движение за следващите три, шест месеца".

Графика на BET

В заключение експертът каза, че засега погледът към румънския пазар е напълно неутрален, като повечето дългосрочно плъзгащи се средни са около сегашните нива.

„Малко по-добре започва да стои сръбският фондов пазар, който от октомври до сега успя да направи известна поредица от по-високи върхове и по-високи дъна", смята Николов. „Пазарът успя да дефинира, макар и в малък порядък, начало на малко възходящо движение и това е позитивно. Цените се установиха над 100 - 150 дневните средни стойности, което също е позитивен сигнал. Евентуално преминаване над 670 пункта, би бил много положителен сигнал за дългоочваканото раздвижване на този пазар".

Графика на BELEX 15

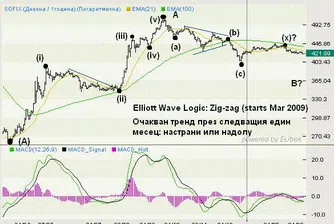

В този контекст, българският фондов пазар продължава с най-слабото си представяне, смята портфолио мениджърът.

„След силния си спад през октомври, пазарът се намира в много тесен диапазон през последния месец, месец и половина между 340-365 пункта. Въпреки че пазарът нищо не прави обаче, позитивните настроения ескалираха изключително много през последните две-три седмици. Ако следите изказванията на много от българските брокери и анализатори, то ще забележите, че почти всички са крайно позитивни за това, че дъното е формирано и ще вървим нагоре до края на тази и следващата година".

Според него обаче днешната ситуация е много сходна на тази от средата на септември, когато имахме отново месец и половина консолидация между 380 и 400 пункта тогава, без отново пазарът нищо да не прави, оставяйки под ключово ниво на съпротива, под 150-дневната плъзгаща се средна.

„По същия начин сега пазарът пък е под 365 пункта - ниво, което преди това бе подкрепа, а сега действа като съпротива за цените, твърдо те са под 150 дневната средна, така че чисто графично низходящият тренд не само остава в сила, но остава и силен. В същото време имаме ескалация на позитивни настроения. Това е ситуация, която не вдъхва много добри перспективи. Обикновено това не е ситуацията, която се наблюдава при формиране на дъно", обясни Александър Николов.

Графика на SOFIX

Така че перспективите пред българския фондов пазар остават на този етап негативни.

Като следствие от по-доброто представяне на по-големите пазари от региона като Русия, Украйна, Турция, Полша през последните месеци, два от фондовете на Карол Капитал Мениджмънт са отново на първо и второ място по доходност измежду всички КИС в България.

Що се отнася до щатския пазар, то тук Николов каза: „Американският фондов пазар направи през септември и октомври едно много силно поскъпване, след продължилата преди това консолидация. В началото на ноември коментирахме, че предвид силното поскъпване очакваме успокояване на пазара и известна корекция през ноември. Точно това и видяхме през миналия месец. Пазарът формира връх 2-3 дена след дългоочакваното решение на ФЕД за наливане на нови пари в икономиката. Пазарът се окуражи за два-три дни, но както се случва в повечето случаи, когато имаме някаква положителна новина, обикновено тя вече е калкулирана в цените и бива разпродавана".

Според него наблюдаваната корекция през ноември остана сравнително скромна, като в първите дни на декември пазарът проби рязко нагоре и в момента се намира в много благоприятна позиция - близо до и дори над върховете от април и преди това през ноември, тоест около тези ключови за американския фондов индекс S&P 500 нива около 1 220 пункта.

Графика на S&P 500

„Ако пазарът успее да премине трайно над тези нива, шансовете до края на годината и началото на следващата са благоприятни той да остане силен и да продължи да поскъпва", сподели очакванията си Николов. „Винаги трябва да сме внимателни при подобно рязко движение обаче, каквото се наблюдаваше точно преди заседанието на ФЕД от ноември. Когато движението е рязко, съществува и риск то да се изчерпи бързо. Следващите дни ще покажат дали ще станем свидетели на нова корекция на американския фондов пазар или типичното за края на годината поскъпване ще стане факт и през 2010 година".

Материалът е с аналитично-информационен характер. Написаното не е препоръка за вземане на инвестиционно решение и търговия с финансови инструменти!

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)