Какво да очакваме за златото и среброто през 2020 г.

Какво да очакваме от златото, среброто, основните валути и борсовите индекси през 2020 г. Отговорът на този въпрос предоставяме на анализаторите от един от водещите инвестиционни посредници у нас Капман. Вижте какво посочват те пред Profit.bg:

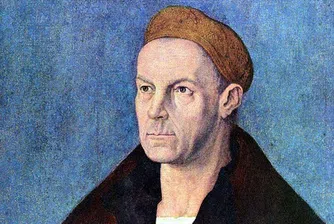

В настоящето изложение с очаквания на Капман за 2020 г. ще използваме утвърдения аналитичен модел на известния технически анализатор Джон Мърфи (автор на Intermarket Technical Analysis, бел. ред.). Той дефинира четири ключови взаимоотношения между основните класове активи. Най-общо казано, те са:

Въпреки това, обикновено облигациите са водещи спрямо пазара на акции с около 7-8 месеца, като от края на август те са в низходящ тренд.

Исторически погледнато, понижаващият се долар е бил "мечи" фактор за облигациите и акциите, при условие, че цените на стоките се повишават. Обратно, повишаващият се долар в повечето случаи е "бичи" за облигациите и акциите, когато стоките се понижават.

От началото на тази година индексът GSCI Commodity Index се повиши с 16.80%, като в последните месеци официалните данни в редица страни отчитат ускорение на инфлацията. Това би могло да притисне цените на облигациите (което вече се случва от края на август) и американския долар, което пък би довело до спад на индексите с горепосочения времеви лаг.

ИНДЕКСИ

Като цяло, оставаме предпазливо настроени за пазара на акции.

Aко приложим формулата на легендарния John Bogle (основател на фондовете Vanguard) за прогнозен ръст на американския индекс S&P 500, бихме могли дори да очакваме отрицателна възвращаемост на американските пазари за 2020 г.

S&P 500 Total Future Returns = Dividend Yield (1.79%) + Earnings Growth (-2.5%) +/- annualized change in P/E Ratio (-4.21%) = - 4.92 %

Отделно, долната графика сравнява паневропейския индекс EUROSTOXX 50 (черна крива) и темпа на растеж на БВП на Еврозоната (синя крива). Очевидна е несинхронността (decoupling) на двата показателя от началото на 2019 г.

Източник: tradingecinomics.com

СРЕБРО И ЗЛАТО

СРЕБРО – Още от миналата година сме позитивно настроени за среброто, когато сентимента към него беше силно негативен.

На долната графика е показано кога обявихме становището си за ценния метал.

Ето какво предвидиха от Капман за среброто през 2018 г.

Един от основните фундаментални фактори, който покрепят цената на метала е търсенето на производителите на фотоволтаични панели и въобще индустриалното търсене от нововъзникващи икономически сектори и продукти.

Графика: tradingview.com

ЗЛАТО

Цената на златото се повиши с 13% през първите 11 месеца на 2019 г., въпреки повишението от 1,7% на щатската валута, основно поради опасенията около търговския спор между САЩ и Китай. Златото достигна максимум 1571 USD/oz. през септември, когато Федералният резерв започна да облекчава краткосрочните лихви в САЩ и икономическият растеж се стабилизира.

Комбинацията от стабилен растеж на заетостта в САЩ и търсенето на по-рискови активи повиши на 10-годишната доходност в САЩ, което ограничи възходящия импулс на златото. През последните 5 години движението на цената на златото и 10-годишната доходност в САЩ са обратно свързани (движещи се в противоположни посоки).

Графика: tradingview.com

ИЗГЛЕДИ ЗА ЗЛАТОТО ЗА 2020 г.

Федералният резерв на САЩ е в позиция на изчакване, както е отразено в последните протоколи на заседанията на FOMC, давайки да се разбере, че по-скоро ще задържи лихвените нива, отколкото да продължи свиването им. Положителните икономически данни в САЩ и стабилизирането на глобалния растеж ще повишат 10-годишната доходност, което би трябвало да окаже натиск върху цената на златото.

При този сценарий доходността на 10-годишните американски облигации може да се възстанови до средното си ниво за 2018 г. от 2,65%, а цената на златото вероятно ще се понижи до 1300 USD.

Но ако доходността на 10-годишните американски облигации остане на нива около и малко над 1,78 процента, което е под текущия годишен темп на инфлация в САЩ, то може да се очаква покачване на цената на златото до 1630 USD. Когато реалната доходност на 10-годишните американски облигации е под годишния темп на инфлация (което се е случвало и в миналото), това би подкрепило цената на златото.

По време на последния основен (secular) златен цикъл, жълтият метал поскъпна от USD 260 до USD 1900 за унция. Лесно може да се изчисли, че в сегашния цикъл златото може да се покачи до 8400 - 9200 USD, предизвикано до голяма степен от монетарна инфлация (fiat debasement).

Според вашингтонския Институт за международни финанси (IIF) размерът на дълга, дължим от правителствата, финансовия сектор и нефинансовия сектор, ще достигне рекордните 255 трилиона долара до края на годината. Тази умопомрачителна сума е еквивалентна на 320 процента от общата глобална икономическа активност - най-високото ниво досега. Казано по друг начин, за всеки 1 долар, който се произвежда днес, се създават допълнителни 3,20 долара дълг. Това е и един от най-важните фактори, които повишават цената на златото в дългосрочен план, тъй като високите нива на дълга ограничават възможностите на централните банки да въздействат върху цената с паричната си политика.

На седмична графика златото излезе от 6-годишната корекция през юни 2019 г. и установи нов бичи пазар. Вероятно е корекцията, която започна през септември 2019 да е почти завършена и цената да поднови възходящия си тренд през 2020 г. Очакваме златото да продължи покачването и да достигне ключовата съпротива между USD 1750 – 1800, както е показано на долната графика. Освен това, този възходящ тренд може да бъде ускорен в зависимост от резултатите от президентските избори в САЩ през 2020 г.

Графика: tradingview.com

ВАЛУТИ

Както вече бе споменато, от началото на тази година индекса GSCI Commodity Index се повиши 16.80%. При условие, че цените на стоките продължат да се повишават, това би предизвикало понижение на американската валута.

Ако доларът започне да се обезценява, това директно би довело до поскъпване на йената и швейцарския франк.

ДОЛАРОВ ИНДЕКС (DXY)

Прогнозите за икономическия растеж на САЩ сочат забавяне през 2020 г., което предизвика намаление на лихвите в САЩ в средата на 2019 г.

От началото на годината индексът на долара се увеличи с около 4,9 процента, но прогнозата е, че той ще спадне от сегашното си ниво от около 97 на 85 до четвъртото тримесечие на 2020 г. Отделно, някои нововъзникващи пазари предлагат по-добра възвръщаемост спрямо САЩ.

Това е важно, тъй като САЩ имат висок дефицит по фискалната и текущата сметка, така че страната се нуждае от купувачи за облигациите, които продава. Фискален дефицит се случва, когато общите разходи на правителството надвишават приходите му, докато дефицитът по текущата сметка възниква, когато страна внася повече, отколкото изнася.

В дългосрочен план щатският долар вероятно ще поевтинее спрямо основните валути. Европа започва да използва по-активно механизмите на фискалната, а не само на парична политика. Вече има и по-голяма яснота около Brexit. Това ще засили привлекателността на недоларовите активи, което ще накара инвеститорите ще се отдалечат от долара. На долната графика на седмична база е показан очертаният сценарий.

Графика: tradingview.com

ПОТЕНЦИАЛНИ ИНВЕСТИЦИОННИ ПОДХОДИ

Вместо да посочим конкретни идеи, бихме изложили два лесно изпълними метода за подбор на акции.

Източник: U.S. Global Investors, Bernstein

ЗАКЛЮЧЕНИЕ

Глобалният дълг е на изключително високи нива (очаква се в близко бъдеще преминаване на нивото от 255 трилиона долара), както е показано на долната графика.

Източник: МВФ, Банка за международни разплащания

В по-дългосрочен план новите технологии и демографските трендове предизвикват дефлация в цените на продуктите и услугите. Това кара централните банки да предприемат мерки подкрепящи инфлацията, но тя се трансформира в повишени цени на акции, облигации, недвижими имоти и поемане на повече дълг. Това води до повишен морален риск и изземване на ресурси, които, вместо да се инвестират в продуктивни бизнеси, се насочват за обслужване на повишаващ се дълг и различни форми на финансов инженеринг.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)