AI манията покачи борсовите индекси до нови рекорди

Докладът за печалбите на Nvidia освежи пазарното рали тази седмица

Докладът за печалбите на Nvidia освежи пазарното рали тази седмица

&format=webp)

Борсовите бикове намериха за какво да се радват през последните дни.

И трите основни индекса в САЩ нараснаха с поне по 1,3% на седмична база, отбелязвайки шеста седмична печалба за осемте седмици от старта на 2024 г.

S&P 500 и Dow Jones Industrial Average затвориха при нови рекорди в четвъртък, след което го направиха отново в петък. Dow в четвъртък се покачи на над 39 000 за първи път.

Все пак търговската динамика в петък беше сравнително тиха: S&P 500 добави по-малко от 0,1%, а Dow се покачи с 0,2%. Nasdaq се понижи с 0,3%, след като скочи с 3% в четвъртък.

Отвъд океана Stoxx Europe 600 се покачи с 1,2% през седмицата, затваряйки на нов рекорд в четвъртък и отново в петък.

На дълговите пазари доходността на референтните 10-годишни облигации падна до 4,258%. Търговците на лихвени деривативи очакват Федералният резерв да поддържа референтната си лихва стабилна поне до срещата през юни, когато виждат 56% шанс за намаление, според инструмента FedWatch на CME Group.

Някои инвеститори са оптимисти, тъй като сегашното рали изглежда се движи от силните доклади за корпоративните печалби, а не от очаквания за намаляване на лихвените проценти.

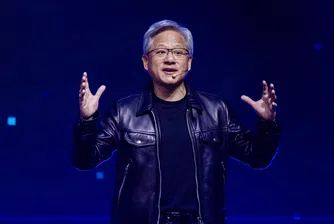

Докладът за печалбите на Nvidia в сряда вечерта разпали инвеститорите в технологични акции. Книжата на производителя на чипове скочиха със 17% през последните два търговски дни, след като тримесечните му приходи и прогнози надминаха очакванията на Уолстрийт.

Пазарната оценка на Nvidia за кратко скочи над $2 трилиона в петък.

След ралито на акциите през 2023 г. инвеститорите получават повече от същото през 2024 г. S&P 500 и Nasdaq са се повишили с близо 7% от началото на годината.

Надеждата, че Фед може да започне да намалява лихвените проценти още през март, помогна за покачването на акциите миналата есен. Членове на централната банка обаче наскоро предупредиха, че намаляването на лихвените проценти твърде скоро може да позволи по-яростното завръщане на инфлацията, което охлади пазарните очаквания за разхлабване на паричната политика.

Посланието на Фед „няма нужда да бързаме“ беше подсилено отново тази седмица, както с публикуването на протокола от последното заседание на Фед, така и с изявленията на централните банкери.

„Окуражаващо е, че пазарът изглежда доволен от силните корпоративни печалби и има какво да празнува отвъд потенциалните намаления на лихвите на Фед“, коментира пред The Wall Street Journal Куинси Кросби, главен глобален стратег в LPL Financial. „Пазарът все още вярва, че предстоят намаления на лихвите. Докато това е въпрос на „кога“, а не на „ако“, AI еуфорията може да продължи да покачва пазарите.“

Уолстрийт ще следи отблизо следващата седмица публикуването на индекса на личните потребителски разходи, предпочитаният от Фед измерител на инфлацията. Последните показатели за ценовия натиск и за работните места се оказаха по-горещи от очакваното, което може да даде на централните банкери повече аргументи да се въздържат от намаляването на лихвите.

На този фон засега фокусът остава върху изкуствения интелект, като някои анализаторите казват, че бумът изглежда все по-устойчив.

„Смятаме, че генеративният AI ще се окаже с главна роля в растежа на десетилетието“, коментира Солита Марчели, главен инвестиционен директор за Америка в UBS Global Wealth Management, цитиран от WSJ. „Ръстът на технологичните акции може да продължи още повече.“

UBS повиши прогнозата си за S&P 500 в петък, позовавайки се на силните отчети за печалбите за четвъртото тримесечие на 2023 г. Банката изчислява, че приходите от AI индустрията ще се увеличават с около 70% годишно до 2027 г.

В се пак печалбите на фондовия пазар продължават да са силно концентрирани сред т. нар. Великолепна седморка, включваща Alphabet, Amazon.com, Apple, Meta Platforms, Microsoft и Tesla, в допълнение към Nvidia. Това предизвиква притеснение, че индексите са уязвими към колебанията на шепа компании. Но и оптимизъм, че има повече място за разширяване на ралито.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)