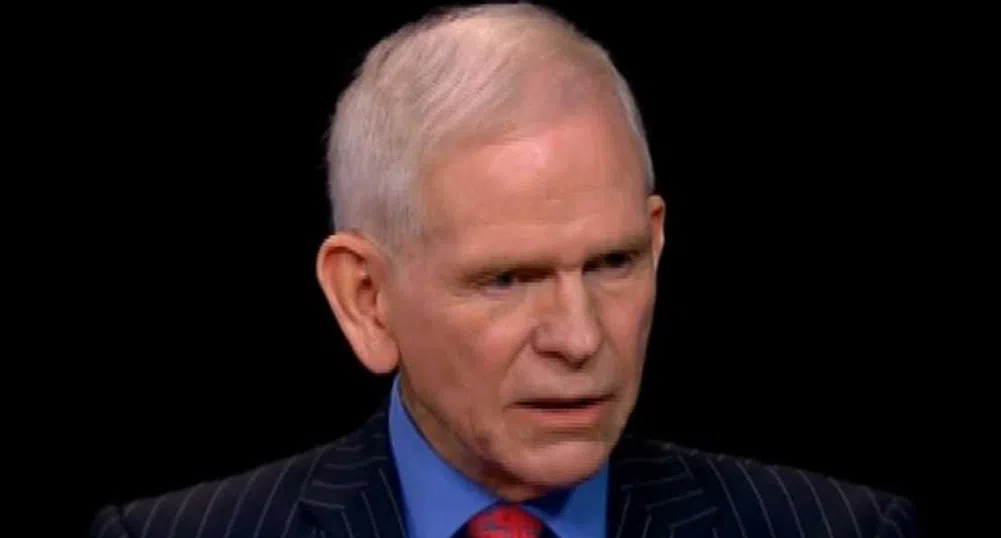

Дж. Грантам: Dow 20 000 пункта и после нов срив

Известният инвеститор Джеръм Грантам прогнозира, че щатските индекси могат да се повишат с нови 10-15%, преди да последва сериозен спад.

Индексът на сините чипове Dow Jones Industrial Average е възможно да се повиши до психологическата граница от 20 000 пункта, преди да видим корекция. Свидетелство, че големите компании залагат на по-нататъшно възстановяване на щатската и световната икономика и спад на безработицата, са сделките по сливания и поглъщания.

Виж още: Започна ли корекцията на световните борси

Индивидуалните инвеститори са тези, които могат да дадат тласък за по-нататъшното повишение на пазара заради страха им да не изостанат и да не изтърват по-нататъшното рали.

След повишението обаче ужасът на фондовите пазари може да се върне отново. Възстановяването на икономиката ще доведе след себе си повишение на лихвите. Фед ще започне да увеличава лихвения процент заради новопоявила се инфлация.

Компаниите пък ще трябва да намаляват цените, за да се справят с огромната конкуренция. Печалбите ще паднат. Акциите ще започнат да се понижават, което ще бъде последвано от дълбок срив, третият за последните 20 години, според Гартман.

Грантам смята, че широкият щатски индекс S&P 500 може да достигне връх при ниво от 2 250 пункта, което би било повишение от 14% от настоящите му нива, преди „балонът да се пукне“. Подобно повишение на Dow би го отвел до психологическата граница от 20 000 пункта.

Грантам смята, че подобен ръст на индексите би довършил всички „бичи настроени“ инвеститори в момента, като ще остави мечките в пълна власт да се разпореждат.

Доста подобна е ситуацията и към момента, като никой почти не си позволява да е „мечка“, при нива на индекса Dow над 17 000 пункта.

Грантам предупреждава обаче, че дългосрочната перспектива пред пазара е далеч по-лоша, отколкото изглежда към момента. С течение на времето и с излизането на резултатите на компаниите през следващите тримесечия, цените на акциите ще се понижат в реално изражение спрямо настоящите им рекордни нива.

Според великия инвеститор колкото повече се повишават акциите в момента, толкова повече ще падат те впоследствие.

Грантам припомня, че има много финансови коефициенти, които с доста голяма прецизност са прогнозирали дългосрочното бъдеще на пазара. Всички те сочат, че пазарът е много надценен в момента и той ще усети последствията от това - рано или късно.

Щатските акции изглеждат или надценени, или леко надценени, или много надценени, когато се вземат предвид фактори като ръста на приходите, дивидентите, нетните активи и печалбите или икономиката като цяло, коментира Грантам.

Щатските компании струват в момента 125% от БВП на САЩ спрямо средното от едва 65% от 1945 година насам. Това съотношение е едно от любимите на Бъфет за определяне дали пазарът е надценен или не.

Щатските компании се търгуват при нива 53 пъти годишните си дивиденти. Средната стойност на показателя е едва 23 пъти дивидента от 1870 година насам.

Компаниите са със съотношение цена-печалба (на база средната печалба за последните 10 години) от 26 спрямо средното от 1880 година насам при 16.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)