Защо S&P 500 е скъп?

Съществуват различни показатели, определящи дали даден инструмент или финансов актив е скъп или надценен.

Широкият щатски индекс S&P 500 е един от барометрите за световните финансови пазари, като определено можем да кажем, че неговото представяне все по-често въздейства и на решенията на родните инвеститори в отсъствие на други новини и ликвидност.

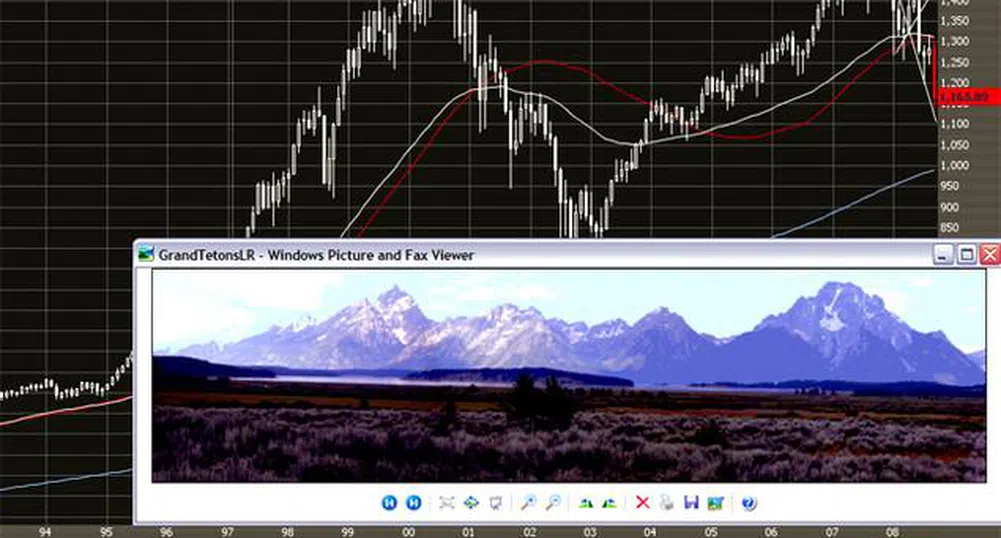

Защо обаче можем да кажем, че индексът е надценен.

Дори и при настоящите си нива на търговия, той е с изключително високо съотношение цена-печалба.

Според изследване, индексът Standard & Poor's е с предварителното съотношение P/E е при ниво от 140.76 (при положение, че 99% от компаниите вече са изнесли своите резултати).

В исторически план съотношение над 20 се сочи като високо. Отново в исторически план, при нива на съотношението над 25-30, съществува статистическа вероятност от 70% за корекция в низходяща посока.

Най-вероятно високото съотношение цена-печалба се дължи на залагания за значително нарастване на бъдещите печалби на компаниите през следващите тримесечия. И докато те остават все още в сферата на пожеланията, то настоящото съотношение сочи едно значително надценяване.

Друга причина за подобни очаквания е, че широкият индекс е регистрирал повишение от 51% от 12-годишното си дъно, постигнато на 9 март.

Рядко в историята сме ставали свидетели на подобен ръст в толкова кратък срок, особено без сериозна корекция на повишението.

И докато силното повишение най-вероятно се предопредели от усещането за подцененост на индекса през пролетта, то е напълно възможно заложените очаквания за подобряване на резултатите на щатските компании да се окажат недостижими.

Напълно е възможно да станем свидетели на по-добри от официалните очаквания на анализаторите, които обаче да не инициират ръст, а напротив.

Друг фактор, определящ индекса като скъп, е дивидентната доходност на компаниите, включени в него.

В исторически план за периода между 1936 година и март на настоящата година тя е възлизала средно на 3.814%.

За сравнение към момента дивидентната доходност на всички включени в индекса компании възлиза на 1.86%, като броят на компаниите, които се отказват да плащат дивидент, нарастваше през цялата настояща година.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)