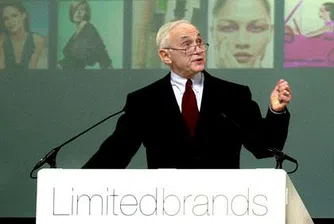

Историята на един успешен инвеститор

Паричният мениджър Мартин Д. Сас обича изгодните сделки. Той купува моторната си лодка, модел Donzi от 1995 г., след като кредитори я конфискуват от предишния й собственик, пише Ню Йорк Таймс.

Сас прави 24-часова оферта тип „сега или никога" на значително по-ниска цена от исканата за имот в Лонг Айланд, който е на пазара от години и открива по-късно, че е закупил лятната резиденция на прочутия бизнесмен и филантроп Винсент Астор.

Централата на инвестиционната му компания M. D. Sass в Манхатан, е обсипан с махагон и мраморни маси, но Сас обяснява, че не всичко е такова каквото изглежда. Той купува помещенията на много изгодна цена в началото на 90-те години, след като предишният наемател Ensign Bank, изпада в неплатежоспособност.

"Аз самият нямаше да наслагам всичките тези неща тук," казва 69-годишният Сас, "но ги взех без пари."

Стилът на Сас да търси изгодни сделки се пренася и в неговата инвестиционна компания, която управлява активи за 8 млрд. долара.

По-рано през годината, когато цените на акциите на компании от петролната индустрия като Halliburton и Baker Hughes се понижаваха, той увеличава дела си в тях.

През пролетта когато земетресението, цунамито и ядрената криза в Япония разтърсиха световните пазари, а акциите на застрахователните компании паднаха въз основа на предварителните оценки от щетите Сас отново излиза на пазар, като този път купува акции на застрахователя MetLife.

"Влязох, когато всички излизаха," казва Сас.

В света на инвестиционните мениджъри Сас не е от големите кучета. Той не прави смели залози като тези на Джон Полсън в златото, които му донасят 5 млрд. долара през миналата година.

Сас не купува акции на компания, след което да кара мениджмънта да променя начина си на управление, както го прави Уилям Акман от Pershing Square, например.

Нито пък офисите му са претъпкани с математици или физици, които разработват алгоритмични модели за високоскоростна търговия, какъвто е случаят с Джеймс Саймънс от Renaissance Technologies.

Сас инвестира, използвайки някои основни правила. Той преглежда пазарите за компании, чиито акции според него се търгуват на нива неотговарящи на потенциала за печалби. След това прилага счетоводните си умения, за да разграничи паричните потоци.

Сас започва тази години бичи настроен, твърдейки, че състоянието на икономиката ще се подобри и че акциите са подценени. Той смята, че индексът S&P 500 може да приключи годината близо до 1 500 пункта в сравнение с настоящото си ниво от около 1 331 пункта.

Стилът на инвестиране на Сас носи на неговите фондове анюализирана доходност от 7.2%, след такси, за последното десетилетие.

Последните му залози в полза на сектора обслужващ петролната индустрия вече се изплащат като цената на акциите на Halliburton и Baker Hughes вече е с около 22% над нивата, на които той ги купува. Цената на акциите на MetLife се запазва на същите нива както и през март, когато Сас инвестира.

Фондовете на Сас не носят главозамайваща двуцифрена доходност, но е малко вероятно инвеститорите да регистрират и подобни загуби, твърдят хорa, които познават както него, така и неговия начин на инвестиране.

Сас взимал и импулсивни решения, обаче като пример за това е лична покупка само два месеца преди фалита на Lehman Brothers през 2008 г. Докато чакал в задръстване пред хотел Plaza, в който в този момент празнували 100-годишната на хотела той е привлечен от пищната украса и присъствието на множество знаменитости и решава да си купи апартамент там.

След като се прибира вкъщи казва на съпругата си на следващия ден да отиде и да купи апартамент. Тя го прави. Месеци по-късно Сас плаща 24 млн. долара за апартамент в хотел Plaza с тераса и изглед към Сентрал парк.

"Мисля, че това беше едно глупаво, емоционално решение," си спомня Сас.

Неговата история е на бедно момче от Бруклин, което успява в живота. Той израства в квартала, където баща му е собственик на семейна железария. Сас заработва по 1 долар на ден, изнасяйки тежки торби с цимент и пирони от мазето. Завършва Brooklyn College, обучението в който е безплатно по това време и започва като анализатор на ценни книжа в брокерска компания на Уолстрийт.

Жени се за своята любов от университета и двамата заживяват в приземен апартамент в Бруклин.

През март 1972 г. основава M. D. Sass с 50 000 долара собствени пари, нова къща в Лонг Айланд и две малки деца.

Тогава Dow Jones е на ниво 1 000 пункта.

В следващите 18 месеца, Сас става свидетел на това как Dow пада до 575 пункта, което е доста подтискащо начало за инвестиционна компания, която се надява да привлече нови средства.

Днес Сас контролира активи за около 4.4 млрд. долара в инвестиционните си фондове и около 3.6 млрд. долара във фонд за дялово инвестиране и други фондове, подкрепяни от смесено дружество, създадено през 2006 г. заедно с австралийската Macquarie Bank.

Методите на Сас помагат на два пъти на негови фондове да избегнат инвестиции при излежаващия в момента 150-годишна присъда за измама Бърнард Мадоф. Сас за първи път отказва да влезе във фондове на Мадоф през 80-те години, когато Мадоф чрез свои представител отказва да му каже как заработва своята доходност.

През 2008 г. инвестиционната комисия на Brooklyn College обмисля инвестиция при Мадоф. Сас, който е неин председател, се противопоставя ожесточено и печели.

Той просто не вярва в схемите за бързо забогатяване.

"Израснах скромно, започнах от нулата и не искам да се връщам към онзи приземен апартамент в Бруклин", казва Сас.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)